وجهی است که شما (بیمه گذار) آن را می پردازید تا تحت پوشش بیمه قرار گیرید و شرکت بیمه (بیمه گر) در صورتی به تعهدات خود جامه عمل می پوشاند که شما حق بیمه خود را به نحو توافق شده پرداخت کنید.

شما از تاریخ سررسید پرداخت حق بیمه تان حداکثر به مدت یک ماه فرصت پرداخت خواهید داشت. (به استثناء اولین قسط که پرداخت آن شرط جاری شدن بیمه نامه است).

توجه: تاریخ سر رسید اقساط حق بیمه شما در فرم خلاصه بیمه نامه مشخص شده است. و با توجه به سررسید اقساط تعیین شده باید اقساط حق بیمه پرداخت گردد. پرداخت قسط حق بیمه قبل از سررسید آن مشمول سود نخواهد شد.

نرخ تعدیل حق بیمه چیست و چه فایده ای دارد؟

نرخ تعدیل درج شده در بیمه نامه شما جهت افزایش سرمایه گذاری (افزایش اندوخته) با توجه به افزایش سالیانه درآمد شما و توان مالیتان می باشد.

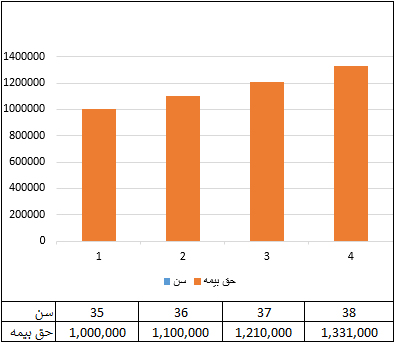

برای مثال اگر سن شما 35 سال باشد و مبلغ حق بیمه درخواستی شما 1.000.000 ریال در سال و نرخ تعدیل مورد نظرتان 10 درصد باشد حق بیمه های پرداختی شما در سال های آتی به صورت زیر خواهد بود.

|

محاسبه حق بیمه سال آتی

|

حق بیمه

|

|

1,000,000x10%=100,000 1,000,000+100,000=1,100,000

|

1.000.000 : سال اول

|

|

1,100,000x10%=110,000 1,100,000+110,000=1,210,000

|

1.100.000 : سال دوم

|

|

1,210,000x10%=121,000 1,210,000+121,000=1,331,000

|

1.210.000 : سال سوم

|

|

………..

|

1.331.000 : سال چهارم

|

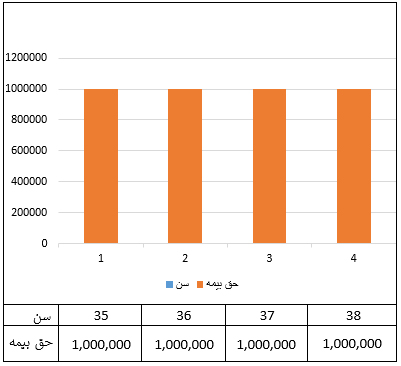

حال اگر شما نرخ تعدیل برای حق بیمه تان در نظر نگرفته باشید، حق بیمه پرداختی شما در کل سال های بیمه ای بعدی نیز ثابت خواهد ماند و در مقایسه با مثال بالا بصورت جدول زیر خواهد بود:

حالت اول:

حالت دوم:

- افزایش یا کاهش حق بیمه عمر:

شما می توانید به دو صورت حق بیمه خود را تغییر دهید:

- بیشتر بپردازید: (در مواقعی که مایل به افزایش بخش اندوخته و سرمایه گذاریتان هستید) مبلغی که شما به عنوان حق بیمه و در قبال خرید بیمه نامه می پردازید در دو بخش هزینه های بیمه گری و سرمایه گذاری صرف می گردد. بنابراین هر چه میزان پرداخت حق بیمه شما بیشتر شود در قسمت سرمایه گذاری صرف می گردد و سود حاصل از آن متعلق به شما خواهد بود.

(سود قطعی مربوط به بخش سرمایه گذاری اندوخته ها در سال 1392 به ترتیب 18، 19.5، 25 درصد متعلق به صندوق های کم ریسک، ریسک متوسط و ریسک زیاد بوده است.)

- کمتر بپردازید: (زمانیکه درآمد یا توان مالیتان کاهش یافته است)

هرچه میزان پرداخت حق بیمه شما کمتر شود، طبیعتاً سرمایه گذاری و در نتیجه سود شما کمتر خواهد شد.

توجه: شما می توانید در سررسید سال بیمه ای درخواست کاهش یا افزایش حق بیمه خود را به صورت مکتوب به عامل فروش خود اعلام نمایید.

- روش های پرداخت حق بیمه عمر و تشکیل سرمایه:

الف – پرداخت اینترنتی: شما می توانید حق بیمه خود را از طریق اینترنت از حساب بانی خود به حساب بیمه سامان در بانک سامان و یا بانک ملت انتقال دهید و رسید اینترنتی آن را به عامل فروش خود تحویل دهید.

ب – پرداخت نقدی: شما می توانید حق بیمه خود را به صورت وجه نقد به عامل فروش خود تحویل داده و رسید آن را دریافت نمایید.

ج – چک: می توانید با توجه به سررسید های اعلام شده در فرم خلاصه بیمه نامه برای اقساط حق بیمه تان چک صادر نمایید. بدیهی است در صورت وصول وجه چک مبلغ آن به عنوان حق بیمه قسط مربوطه ثبت خواهد شد.

د – فیش: شما می توانید با مراجعه به یکی از شعب بانک سامان و یا بانک ملت مبلغ حق بیمه خود را واریز نمایید.

توجه: در صورتیکه در شهری که شما ساکن هستید شعبه بانک سامان در دسترس نباشد می توانید مبلغ مربوطه را به حساب بانک ملت پرداخت کنید.

شماره حساب های بیمه سامان در بانک سامان:

801-810-99800-4

801-810-99800-5 (حساب 801-810-99800-5 مخصوص بیمه گذارانی است که بیمه نامه خود را از باجه های بیمه در بانک سامان خریداری نموده اند.)

شماره حساب بیمه سامان در بانک ملت (حساب جام شعبه اورژانس تهران): 3619289-81

ه – استفاده از اندوخته به عنوان حق بیمه: در صورتیکه حق بیمه های خود را نپرداخته باشید این امکان برای شما فراهم شده است که هزینه های بیمه گری از محل اندوخته صندوقتان کسر گردد.

شما می توانید روش پرداخت حق بیمه خود را پس از دریافت گزارش سالیانه به صورت پرداخت سالیانه، شش ماهه، چهار ماهه، سه ماهه، دو ماهه و ماهیانه تغییر دهید. برای تغییر روش پرداخت حق بیمه خود تنها کافی است درخواست کتبی خود را به همراه مشخصات بیمه نامه به عامل فروش خود تحویل دهید. توضیحات بیشتر در بخش 5 (تغییرات در بیمه نامه) موجود است.

- تعلیق (در صورت عدم پرداخت حق بیمه):

اگر حق بیمه را نپردازیم چه اتفاقی می افتد؟

همانطور که گفته شد حق بیمه پرداختی بابت خرید بیمه نامه و استفاده از مزایا و پوشش های بیمه نامه می باشد بنابراین پرداخت حق بیمه از جانب شما برنامه بیمه ای شما را به جلو می برد. اگر پرداخت حق بیمه از جانب شما بیش از یکماه از تاریخ سر رسید قسط حق بیمه به تاخیر بیافتد، هزینه پوشش های بیمه ای از محل اندوخته صندوق شما (در صورت وجود آن) کسر می شود.

توجه: چنانچه اندوخته صندوق، برای پرداخت حداقل هزینه ها کافی نباشد عدم پرداخت حق بیمه باعث تعلیق (غیرفعال) شدن بیمه نامه شما می گردد و بیمه گر در قبال بیمه نامه شما هیچ مسئولیتی نخواهد داشت.

چگونه می توانیم بیمه نامه خود را رفع تعلیق (فعال) کنیم؟

بیمه نامه شما پس از پرداخت اقساط معوق حق بیمه و پوشش دادن حداقل هزینه های بیمه نامه، با درخواست کتبی از جانب شما رفع تعلیق خواهد شد.

توجه: چنانچه سه ماه از مدت تعلیق بگذرد و شما نسبت به رفع تعلیق آن اقدام نکنید بیمه نامه شما فسخ خواهد شد.

حق بیمه در هر سال برابر با هزینه های بیمه گری و حداکثر برابر با سرمایه فوت می باشد ولی به شرط آنکه از 1.000.000 میلیون ریال کمتر نباشد حداقل اقساط ماهیانه 500.000 ریال و حداقل اقساط سالیانه نباید در این حالت کتر از 6.000.000 میلیون ریال باشد. شما می توانید برای پرداخت حق بیمه خود از روش های مختلف استفاده نمایید:

طی چک – پرداخت نقدی – طی فیش بانکی (سامان – ملت) – پرداخت اینترنتی.

نوآوری در ارائهی پوشش اضافی امراض خاص

نوآوری در ارائهی پوشش اضافی امراض خاص